Reforma Tributária no Brasil – Regulamentação aprovada no Senado Federal

Visão geral

A reforma tributária brasileira, que ficou conhecida como a reforma tributária sobre o consumo, tem origem na Emenda Constitucional (EC) nº 132/2023, que provocou substanciais alterações no sistema tributário atual.

O grande marco determinado pelo novo regime é a substituição dos atuais PIS e Cofins pela Contribuição sobre Bens e Serviços (CBS), e, também, a substituição do ICMS e do ISSQN pelo Imposto sobre Bens e Serviços (IBS), criando-se, assim, um IVA Dual (Imposto sobre Valor Agregado), que atinge a cadeia de consumo de bens e serviços no Brasil.

Tem-se, assim, a retirada de 04 tributos (PIS, Cofins, ICMS e ISS) do sistema jurídico atual, com a inclusão de 02 (IBS e CBS), criando um cenário que aponta para a simplificação de um sistema que, hoje, se notabiliza pela complexidade – que desgasta o ambiente de negócios no Brasil.

Além disso, a reforma prevê a diminuição do campo de incidência do IPI, com a instituição do Imposto Seletivo (IS), notabilizado pela sua função extrafiscal no contexto econômico.

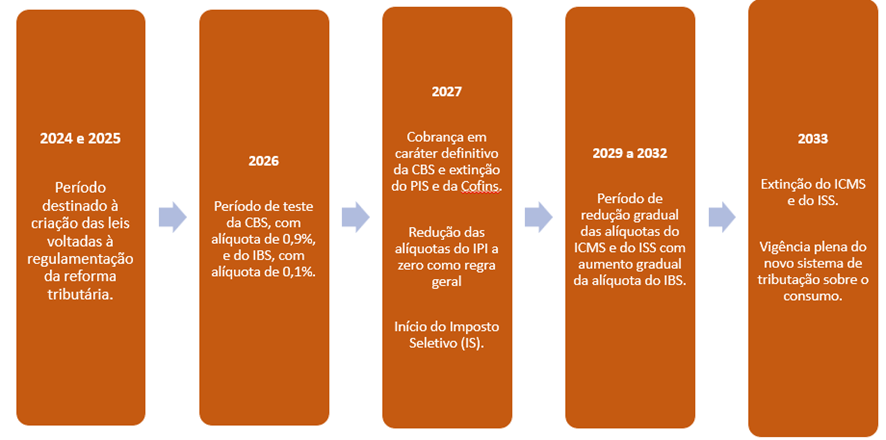

Calendário de Implantação

O calendário de implantação da reforma tributária pode ser mais bem compreendido a partir da imagem abaixo, com destaque especial para 2027, ano em que PIS e Cofins serão extintos do sistema tributário brasileiro, e 2033, período que a reforma tributária será implementada em sua totalidade, com a definitiva extinção do ICMS e do ISSQN.

Projetos de Leis Complementares

Atualmente, dois projetos tramitam no Congresso Nacional – cada um com sua missão individual de dar efetividade à reforma tributária:

- PL nº 68/2024: prevê os contornos dos novos tributos (IBS, CBS e IS); disciplina o período de transição, institui os regimes especiais e trata de outros temas da Reforma Tributária; e

- PL nº 108/2024: destinado, especialmente, à regulamentação do Comitê Gestor do IBS; trata das competências, diretrizes, processos administrativos e o contencioso tributário.

O texto substitutivo do PL nº 68/2024 foi aprovado pelo Senado em 12 de dezembro de 2024.

Com a aprovação no Senado, o texto retornará para apreciação pela Câmara dos Deputados. Se aprovado, seguirá para sanção pelo Presidente da República.

Nossa equipe destacou os principais pontos do texto substitutivo. Eles podem ser conferidos a seguir.

Fato gerador

O momento de ocorrência do fato gerador foi objeto de alteração no texto aprovado pelo Senado. Na versão anterior aprovada pela Câmara, o fato gerador do IBS e da CBS se concretizada no momento do pagamento ou do fornecimento (o que ocorresse primeiro).

No substitutivo, o fato gerador ocorre somente por ocasião do fornecimento. Há, contudo, possibilidade de antecipação do recolhimento caso o pagamento seja realizado antes do fornecimento.

Assim, será exigido o recolhimento do IBS e CBS na data de pagamento de cada parcela. No fornecimento, os valores definitivos dos tributos serão calculados com base no valor total da operação. As diferenças serão registradas como débitos ou créditos na apuração, de acordo com a situação.

Split Payment

O texto substitutivo estabelece que a implementação desse meio de pagamento, nas operações com adquirentes que não estejam sujeitos ao regime regular, apenas poderá ocorrer se estiver disponível para todos os meios de pagamento utilizados no varejo.

Ainda assim, o PLP 68/2024 prevê que a implantação do split payment poderá ocorrer de forma gradual, de modo que há espaço para que operações e meios de pagamento sejam incluídos progressivamente.

Substituição tributária

O Comitê Gestor do IBS e a Secretaria Especial da Receita Federal do Brasil, por meio de ato conjunto, poderão estabelecer um regime de substituição tributária de IBS e CBS, em operações subsequentes, para bebidas alcoólicas, águas minerais, refrigerantes, cigarros e outros derivados do fumo.

Desoneração no setor alimentício

Foi aprovada a desoneração total para 21 itens vinculados à Cesta Básica Nacional de Alimentos (carne, peixe, queijo, arroz, feijão, açúcar, café, leite, óleo de babaçu, entre outros), no mais, alguns outros alimentos terão redução de 60% na cobrança de IBS e da CBS, como é o caso do óleo de soja, água mineral, biscoitos e bolachas de consumo popular que não sejam adicionados de cacau, recheados, cobertos ou amanteigados.

Setor Imobiliário

Outro ponto sensível da proposta é a possível introdução de um valor de referência para transações imobiliárias, o que pode inflacionar a base de cálculo tributária, semelhante ao que ocorre com o ITBI. Tal medida pode gerar litígios e impactar negativamente o planejamento financeiro das empresas, sobretudo em empreendimentos de longo prazo.

Desoneração no setor farmacêutico

O setor farmacêutico ganhou novas isenções, dentre as alterações, medicamentos para tratamentos oncológicos, de diabetes e de doenças raras contaram com alíquotas zero de IBS e CBS, bem como vacinas e soros. Outro destaque é que medicamentos registrados na ANVSIA e produzidos por farmácias de manipulação também terão tributação reduzida para 40%.

Segundo o texto, um catálogo de medicações isentas deverá ser definido posteriormente pelo governo, com a aprovação, pelo Congresso, de uma lei complementar.

Desafios para adaptação ao novo regime

A reforma tributária sobre o consumo traz consigo uma nova realidade para o ambiente de negócios, exigindo adequação das empresas. Além de adequação, o novo modelo demandará reavaliação das operações que, atualmente, são praticadas com base no sistema atual, que, como se viu, será amplamente modificado. Dentre os desafios operacionais exigidos pelo novo regime, destacam-se:

- Precificação das mercadorias: é de conhecimento que os tributos impactam diretamente a formação do preço de venda de mercadorias e dos serviços oferecidos; assim, com a extinção do ICMS, ISS, PIS e Cofins, tributos que atingem a cadeia de consumo, pode-se afirmar que as novas alíquotas do IBS e CBS impactarão diretamente as margens de lucro e estratégias de preços praticadas atualmente, demandando, assim, potencial revisão dos preços praticados;

- Revisão de parâmetros de ERP: os sistemas informatizados atuais mantidos pelas empresas, que guiam as operações de compra e venda, consideram a carga tributária do ISS, ICMS, PIS e Cofins; assim, deverão passar por uma readequação, de modo a refletir a realidade das alíquotas e novo sistema de créditos permitidos pelo IBS e CBS, o que exigirá aparato tecnológico e treinamento de pessoal;

- Incentivos Fiscais: adaptação e revisão das operações diante da perda gradual dos incentivos fiscais concedidos com base no sistema atual;

- Adaptação no curso da transição dos regimes: viu-se que o sistema atual irá dialogar com o novo sistema num determinado período, em que PIS e Cofins serão exigidos de forma simultânea com a CBS; de igual modo, haverá cobrança de ISS e ICMS em conjunto com a IBS – demandando capacitação das equipes e integração de diversas áreas da organização.

Assis Advocacia – Isabela Morales, Marcela Frada, Bernardo Cunha, Leonardo Duarte e Renan Calicchio